Историческият VaR или VaR чрез историческа симулация е метод за оценка на VaR (Value at Risk), който използва исторически данни.

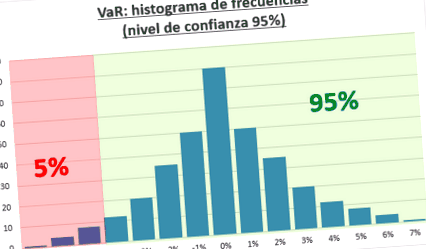

Един от начините за изчисляване на VaR чрез историческия метод е чрез натрупване на минали връщания и подреждането им от най-високата към най-ниската. След това идентифицираме 5% от данните с най-ниска възвръщаемост и най-високата от тези 5% от най-ниската възвръщаемост ще бъде VaR.

Данните за изчисляване на историческия VaR са историческите цени на ценните книжа. Следователно по-големи исторически серии (например 5 или 10 години) ще доведат до по-високи симулирани резултати и следователно ще бъдат по-точни от 3-месечните исторически серии.

Основният недостатък на историческия модел за изчисляване на VaR е, че се предполага, че възвръщаемостта, получена в миналото, ще се повтори в бъдеще.

VAR чрез историческа симулация е един от начините за изчисляване на VaR, винаги малко по-трудоемък от параметричния VaR и по-малко прецизен от VaR чрез симулация на Монте Карло. Става въпрос за прилагане към портфейла от финансови активи, исторически вариации в цената на ценните книжа за генериране на контрастни сценарии с първоначалната позиция (известна като спот на английски), генериране на различни възможни симулирани резултати, от които ще се получи VAR.

Пример за исторически VaR при 95% доверие

Въпреки че обикновено се използват стотици данни за изчисляване на VaR, за да се опрости разбирането му, ние ще използваме само 40 данни. Представете си актив, който има следните резултати през последните години:

| Януари | 2,00% | 3,06% | 0,00% | 8,15% |

| Февруари | 4,05% | -3,56% | -2,14% | -2,95% |

| Март | -2,85% | 7,81% | 4,69% | 1,69% |

| април | 6,25% | 2,75% | 2,25% | -7,35% |

| Може | 3,00% | 1,13% | 1,88% | |

| юни | 2,50% | -8,75% | -5,25% | |

| Юли | -7,00% | 4,81% | 1,09% | |

| Август | 1,45% | 15,81% | 9,49% | |

| Септември | 12,65% | -10,19% | -6,11% | |

| Октомври | -8,15% | 3.88% | 2,33% | |

| Ноември | 3,10% | 3,13% | 1,88% | |

| Декември | 2,50% | 5,25% | 1,88% |

Ако искаме да изчислим VaR при 95% доверие, трябва да изберем 5% най-лошите резултати, които в този случай са 2 (5% от 40 данни). След това избираме втория най-лош резултат за целия период, който е -8,75%. Ако приемем, че инвестицията в този актив е 1 милион евро, 5% VaR ще бъде 87 500 евро, тоест има 5% вероятност да загубите поне 87 500 евро и 95% вероятност тази загуба да е по-малка. Следователно компанията ще трябва да вземе предвид, че пет на всеки 100 месеца ще загубят най-малко 87 500 евро или че един на всеки 20 месеца ще загуби най-малко 87 500 евро.

Колкото повече исторически данни имаме, толкова по-точно ще бъде измерването на VaR.

Стъпки за изчисляване на VAR чрез историческа симулация на портфейл

Следват следните стъпки:

1. Избор на поредицата от исторически цени на нашето портфолио и изчисляване на тежестта на всяка една от тях в портфолиото.

2. Изчисляване на скоростите на непрекъснато поле:

3. Получените нива на вариация се прилагат към пазарната цена на всеки от ценните книжа (ние използваме непрекъсната капитализация, но може да се използва и сложна капитализация).

4. Възможните стойности на под-портфейла се изчисляват въз основа на позицията на всяка ценна книга в портфейла и симулираната цена.

5. Изчисляване на собствения капитал във всеки от симулираните сценарии. За целта ще добавим резултатите, получени от всяко заглавие.

6. Изчисляване на степента на вариация на симулирания портфейл по отношение на първоначалния портфейл (пазарна стойност на първоначалния или спот портфейла).

7. Изчисляване на VaR. За това трябва да изберем нивото на доверие.

- Валутен курс - какво представлява, определение и концепция Economipedia

- Значение на Twerking - Какво е, определение и концепция

- Видове хардуер - какво е това, определение и концепция Economipedia

- Значение на драстичното (какво е, понятие и определение) - значения

- XA90 Астрономически телескоп за нощно виждане Twilight с ниска разделителна способност с лек монокуляр