Ако по някакъв повод ви се е наложило да пътувате извън работното си място по причини, свързани с работата, със сигурност ще сте получили така наречените пътни надбавки и разходи за движение, които според регламентите имат характер на нередовно възнаграждение и като Всички възнаграждението подлежи на данъчно облагане. В този пост ще видим как диетите и разходите за пробег влияят върху данъка върху доходите на физическите лица.

Граници и условия, наложени от Регламента за IRPF

Надбавките и пътните разходи са един от доходите, освободени от плащане на данък върху доходите, когато те са платени от компанията на работника за движение и поддръжка и престой в заведения за хотелиерство, ако те са следствие от бизнес мандат за изпълнение на функциите на работата извън обичайното място на същата. Стига да са в рамките на ограничения, установени от Регламента за данъка върху доходите на физическите лица за надбавки и пътни разходи.

Тоест, когато работникът трябва да пътува по нареждане на фирмата извън работното си място, за да изпълнява работа, свързана с неговата работа, и че преместването настъпва в друга община, където работното му място не пребивава или се намира, и компанията възнаграждава разходите генерирани от споменатото пътуване, тези плащания ще бъдат освободени от данък върху доходите на физическите лица, в рамките, определени от действащите разпоредби.

Тези ограничения ще бъдат намерени в Член 9 от Регламента за IRPF и обобщени на уебсайта на AEAT, който обяснява модел 100. Сумите, които надвишават тези ограничения, ще подлежат на данък.

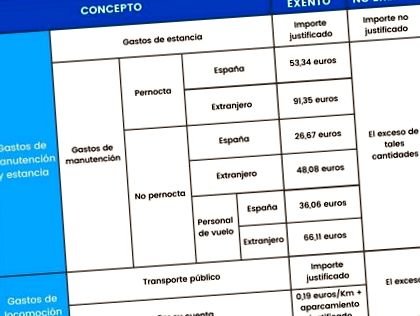

Тази таблица показва размера на разходи за движение и дневни, освободени от данък върху доходите на физическите лица за 2019 и 2020 г.:

▷ Диети, освободени от данък върху доходите

По отношение на надбавките, които са освободени от данъка върху доходите на физическите лица, се прави разлика между разходите за живот и разходите за престой, стига, колкото колекционира изкуство. 9 от Регламента за IRPF относно надбавките и пътните разходи, разходите се извършват в община, различна от обичайното място на работа и обичайното местопребиваване на работника.

Обезщетения за живот и разходи за живот

Сумите, разпределени от компанията за компенсиране на разходите, натрупани от издръжката и престоя в заведенията за хотелиерство, са освободени от данък върху доходите на физическите лица, при условие че те не надвишават 53,34 евро на ден с нощувки на испанска територия и 91,35 евро на ден в чужбина. За автомобилните превозвачи на товари няма да е необходима обосновка, ако разходите за престой не надвишават 15 евро на ден в Испания и 25 евро на ден в чужбина.

Без нощувки сумите, които не надвишават 26,67 евро на ден на испанска територия и 48,08 евро на ден в чужбина, ще бъдат освободени. За полетния персонал тези суми ще бъдат 36,06 евро на ден в рамките на испанската територия и 66,11 евро на ден в чужбина.

Ако пътуването и престоят надхвърлят девет непрекъснати месеца, не може да се прилага освобождаване, така че в този случай, диетите ще подлежат на удържане на данък върху доходите на физическите лица.

Разходите за пробег, освободени от данък върху доходите

The разходи за движение и пробег, освободени от данък върху доходите ще бъдат тези, които компанията удовлетворява работника, когато има пътувания извън завода, работилница, офис и т.н. където обикновено работите.

Надбавки за разходи за движение

Транспортните разходи на служителя, който пътува извън обичайното си работно място в обществения транспорт, ще бъдат оправдани от:

- Билети за влак, автобус, самолет или лодка

- Ваучери за градски транспорт

- Сметки за такси

Превишението над тази оправдана сума подлежи на удържане на данък върху доходите на физическите лица.

В случай, че работникът използва личния си автомобил за целите на фирмата работодател, оправданите разходи ще бъдат:

- Гориво

- Поддръжка на превозното средство

- Износване

- Данъци

- Сигурен

Сумата, получена от служителя в резултат от изчисляването на 0,19 евро/изминат километър, ще бъде освободена, при условие че реалността на пътуването е оправдана. Превишението над тази оправдана сума ще бъде предмет на данък.

Новини 2021 г. в диетите и разходите за движение, поддръжка и престой

В 2021 и след решение на TEAC (Централен икономически административен съд) за унифициране на критерии, беше установено, че обосновката на разходите за издръжка и пътуване трябва да бъде предоставена от компанията или платеца на освободения наем и че тежестта на доказване не попада тогава в работника.

И това е, че член 105.1 от Общия данъчен закон и член 9 от Наредбата за данъка върху доходите на физическите лица са си противоречали по този въпрос. Първият възложи тежестта на доказване на работника (той беше този, който трябваше да предостави доказателство за командироване), докато вторият го наложи на плащащия субект. При унифицирането на критериите TEAC разбира, че разплащателният субект трябва да акредитира тези работни пътувания, тъй като той е организатор на икономическата дейност, който разрешава и контролира дейността на своите служители. Въпреки това, това не пречи на работника да може да продължи да предоставя подкрепящите документи доброволно.

Специални случаи по отношение на данъка върху доходите на физическите лица и пътните разходи

Освен предположенията, които видяхме в предишните раздели, има и поредица от специални случаи по отношение на данъка върху доходите на физически лица и освобождаването от данък върху надбавките и пътните разходи.

Мобилни или мобилни работни центрове

Освобождават се от надбавки и пътни разходи, получени от работници, специално наети за предоставяне на техните услуги в компании с мобилни или пътуващи работни центрове (когато назначенията съответстват на пътувания до община, различна от обичайното местопребиваване на данъкоплатеца).

Под мобилна или пътуваща компания се разбира тази, която изисква необходимо придвижване на работници до мястото, където ще се извършва дейността.

Специални трудови правоотношения от зависим характер

В буква б на член 9 от Правилника за данъка върху доходите на физическите лица се установява, че когато разходите не бъдат компенсирани на работниците в специално трудово правоотношение от зависим характер, ще бъдат доставени следните суми:

- За разходи за движение:

- Използване на обществен транспорт: сумата, която се появява във фактурата или еквивалент, която ще е необходима за предоставяне.

- В противен случай 0,19 евро/километър.

- За разходи за живот:

- Национални пътувания: 26,67 евро на ден

- Пътуване в чужбина: 48,08 евро на ден

Под специални трудови правоотношения от зависим характер се разбират тези, които не са регулирани от Устава на работниците и които включват:

- Хора с увреждания, които работят в специални центрове

- Професионални спортисти

- Тези, извършвани от висшия управленски персонал на компанията

- Домашни услуги

- Работата, извършена в наказателни заведения от осъдените

Прехвърляне на работата в друга община

Сумите, изплатени на работника поради прехвърляне на работата в друга община, ще бъдат освободени от данък върху доходите на физическите лица, когато:

- Това е свързано със смяна на местоживеенето.

- Въпросните суми се отнасят до разходите за движение и живот и разходите, произтичащи от прехвърлянето на мебели и оборудване.

Такси за член на журито или член на избирателната секция

Сумите, получени като кандидат за жури, от редовното и заместник журито в резултат на изпълнението на техните функции и получените от членовете на избирателните секции са освободени от данък върху доходите на физическите лица.

Надяваме се, че тази публикация за диети и пробег в данъка върху доходите на физическите лица За вас беше полезно да знаете какви суми от тези понятия са освободени от данък. Но ако все още имате съмнения, не забравяйте, че винаги можете да се консултирате с добър данъчен съветник.